Room 810, 8F, No. 780, Cailun Road, Pudong New Area, Shanghai, China.

News Center

类器官与器官芯片行业白皮书:全球49家企业,未来是CRO还是Biotech?

伴随着FDA的几项大动作,类器官与器官芯片在近两年吸引了大量的行业关注。由于该类技术与传统生物模型存在的巨大关联性,一时之间,各种讨论甚嚣尘上。

行业发展初期,由于大多数行外人对该行业还不甚了解,“该类新技术即将改变当下行业发展秩序,不久就能展现一幅更为人道的世间图景——‘不再倚靠动物,就能进行各项临床前的必要试验以测试各类物质的安全与有效性’”的热烈憧憬已经在大多数行外人的脑中映射。

广泛的应用前景、巨大的发展潜力,一时之间让赛道变得滚烫。无尽的想象背后,伴随着体内肾上腺素的飙升。资金的快速流动表达着市场的热切情绪与期望,甚至是在多数人尚未厘清类器官与器官芯片两者概念之间区别的时候。

但理想国的世界从来都不容易到达,前进路径往往呈螺旋式,伴随着诸多困难与挑战。

为展现类器官与器官芯片行业当下最真实的发展样貌,也为探寻许多相异言论背后的真相,我们对全球近50家类器官与器官芯片行业的代表企业进行了深入研究,细致梳理了全球类器官与器官芯片行业的背景起源和发展脉络,并与国内近30家企业的核心高管以及多位行业投资人进行了深度对话,同时还将话筒递给了有相关行业背景但目前不存在相关利益关系的专家,力求展现一幅客观中立的行业发展现状图。

核心观点

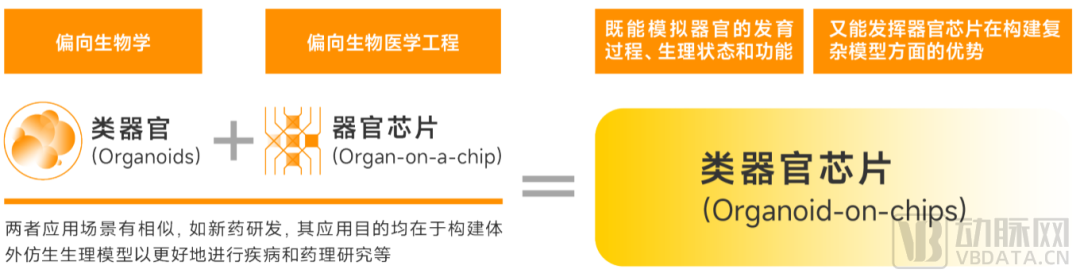

1、类器官和器官芯片分属不同细分领域,但应用场景、应用目的有相似,因此常并行提及甚至混为一谈。器官芯片是指将类器官作为器官芯片的细胞来源以结合两者优势。

2、中国患癌人群基数大,且呈现不断上升的发展趋势,中国患者早筛意识薄弱,一经诊断往往是中晚期,肿瘤类器官在药敏检测领域有很大应用前景。新药研发模型要求和治疗方案的复杂化推动类器官与器官芯片行业快速发展,国际去动物化趋势进一步助力。

3、类器官与器官芯片行业尚处于发展早期,中下游需求尚未放量。随着未来行业进一步发展以及相关政策和标准落地,行业对于上游的需求放量,率先深度布局上游的企业具有先发优势。

4、国外政策、资金支持更到位,研究开展更早,类器官与器官芯片整体产业发展进度快于国内。具体表现在国外部分类器官企业已解决类器官培养和使用的合规和伦理问题;国内类器官行业发展快速,但在类器官培养质控及样本合规方面的能力有待进一步提升。国外器官芯片企业处于主导地位并占领大部分市场份额,国内器官芯片的研究起步时间与美国相当,但技术积累较慢、产业化进程相较落后。

5、国内产业发展,类器官的风头更盛,国外产业器官芯片企业数量占比更大,主要原因在于不同的技术积累基础以及因为国情不同导致的市场需求发展差异。

6、全球类器官与器官芯片行业主要的两种商业模式:产品直销和提供服务。行业未来的三条发展路径:精密仪器设备企业、CRO以及Biotech。

7、将类器官用于药敏测试的市场十分火热,但也有一些发展上的局限性需要客观看待。比如肿瘤高度异质性导致产品规模化应用困难,真正有需求的也有机会通过类器官精准医疗来获益的肿瘤患者在存量和增量人群中的比重相对有限等。

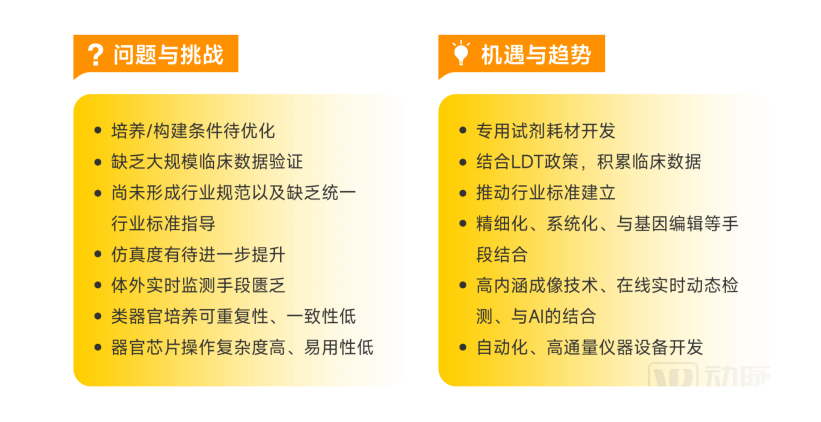

8、自动化、高通量、体外实时检测、精细化、系统化以及与AI、基因编辑等技术的结合是行业发展的必然趋势。

“突然”火热的类器官与器官芯片

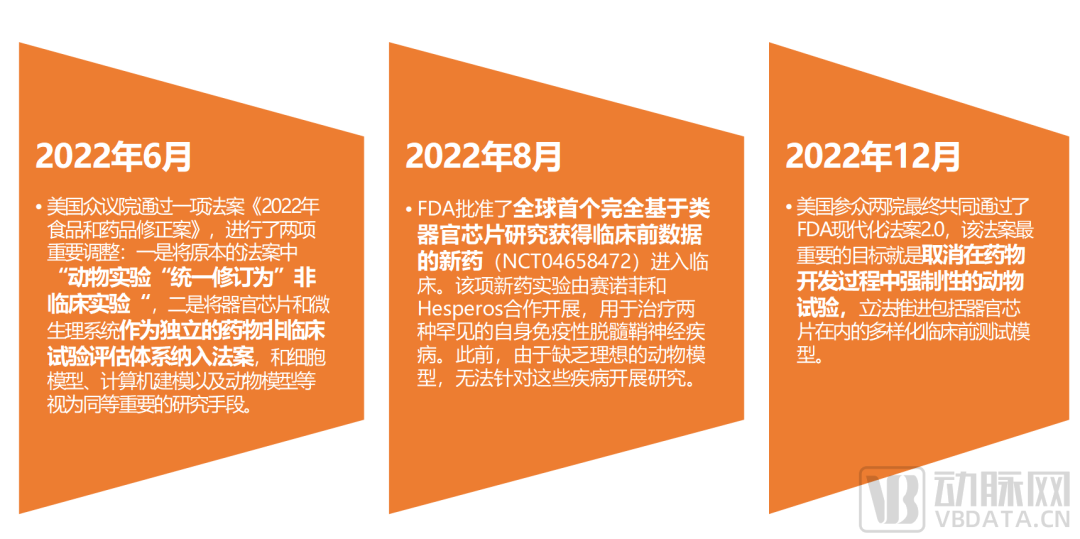

伴随着FDA的几项大动作,近两年类器官与器官芯片的产业热情达到历史顶峰。

2021年、2022年,类器官与器官芯片行业投融资增长趋势迅猛,不论是融资事件还是融资总金额都连连创新高——2021年中国类器官与器官芯片行业共计发生融资事件6起,融资总金额2.5亿元;2022年中国类器官与器官芯片行业共计发生融资事件9起,融资总金额近4亿元。

拉长时间线来看,近5年,我国类器官与器官芯片行业投融资一直在升温。

近5年我国类器官与器官芯片领域融资情况

▲ 数据来源:动脉橙数据库,蛋壳研究院制图

为方便读者了解目前在市场上走得相对较快的企业情况,蛋壳研究院整理了国内类器官与器官芯片行业企业的最新融资情况如下。

我国类器官与器官芯片领域最新融资情况

▲ 数据来源:动脉橙数据库,蛋壳研究院制图

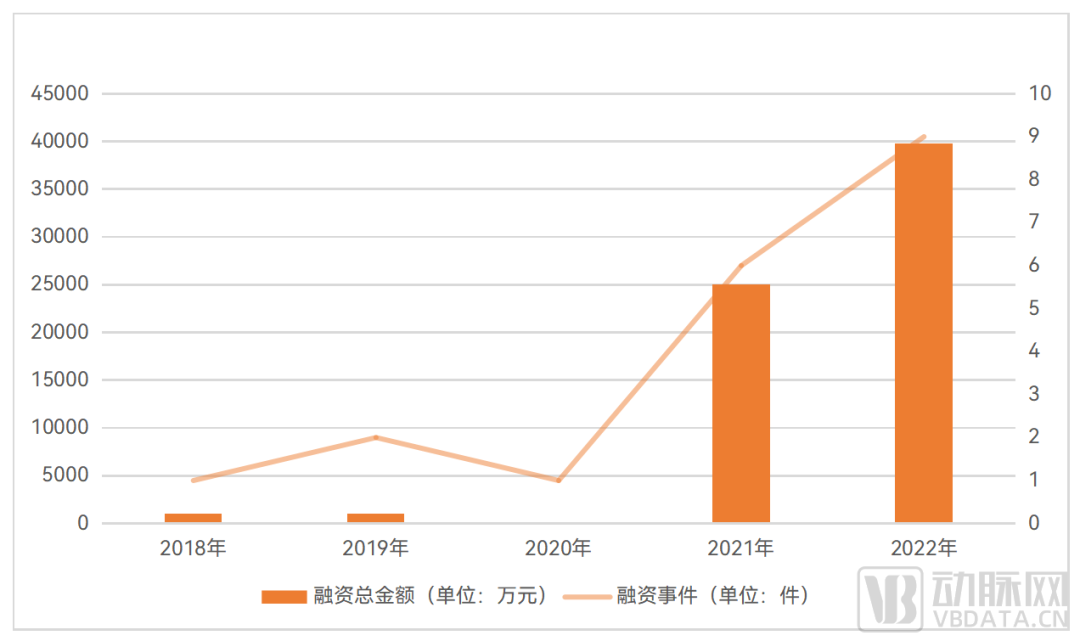

扩大视角,再从全球情况来看,类器官与器官芯片领域融资情况波动相对较大,但同样呈持续上升趋势。

其中,2018年和2021年全球类器官与器官芯片领域在融资事件和融资总金额均创新高,2018年共计发生8起融资事件,融资总金额达到7.7亿元;2021年共计发生11起融资事件,融资总金额达到14.6亿元。

2014-2022年全球类器官与器官芯片行业融资情况一览

▲ 数据来源:动脉橙数据库,蛋壳研究院制图

由于行业处于发展早期,全球市场整体融资表现受个别明星企业的融资影响大。

比如,全球类器官与器官芯片领域迄今为止每一次投融资“新高峰”的形成,基本背后都有Emulate这家企业的大力助推——2016年,Emulate完成B轮2800万美元融资;2018年,完成C轮3600万美元融资;2021年,完成E轮融资8200万美元。

另外一家明星初创企业,成立于2019年的Xilis,也已经成为推动投融资市场新高峰形成的重要“合力”,如2021年全球类器官与器官芯片行业投融资史上最高峰的形成,其中有将近一半是Xilis的“功劳”。

从投融资次数和金额来看,类器官和器官芯片行业都还处于早期发展阶段,竞争刚刚起步。拥有核心技术优势和完整生产链、尽早布局该行业的企业无疑具有先发优势。

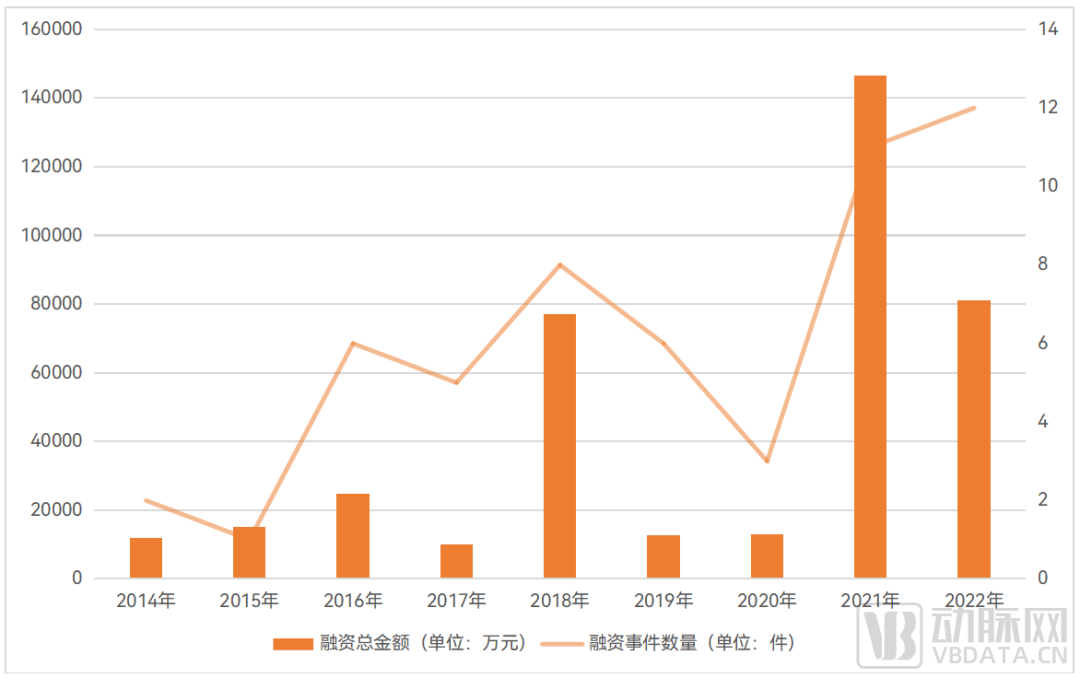

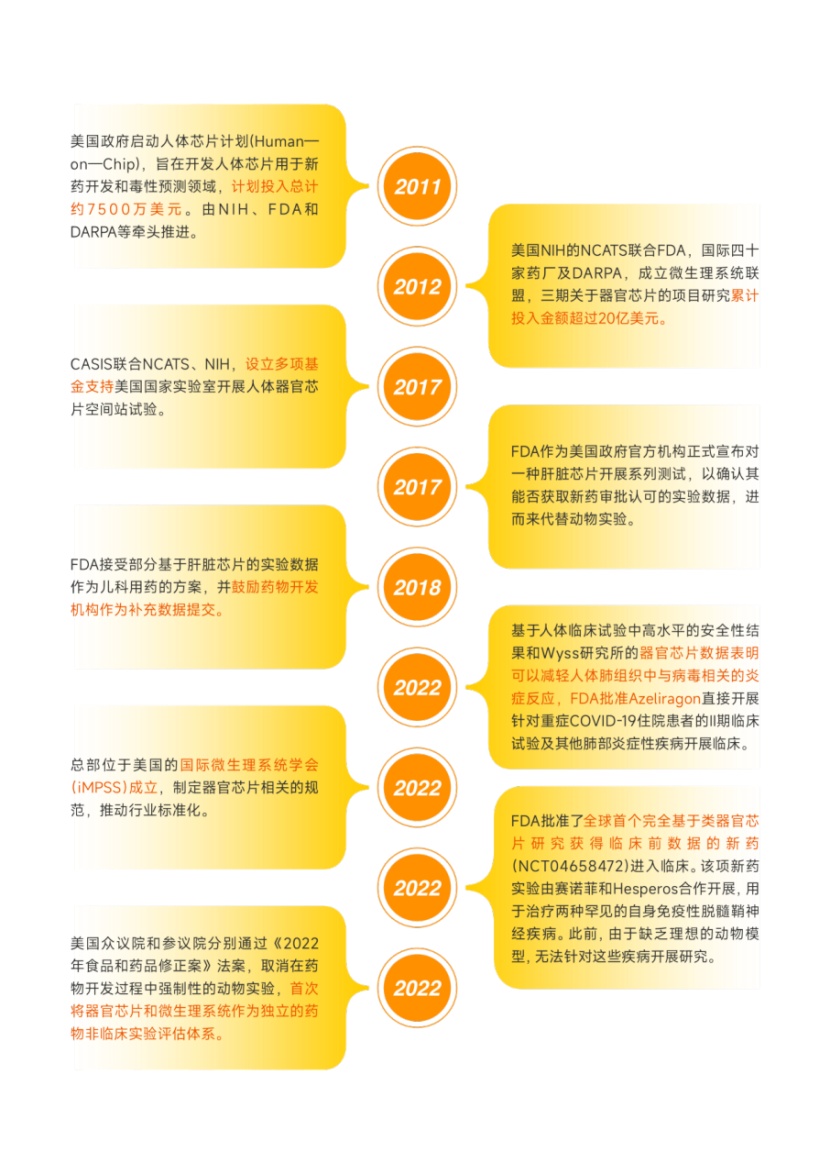

各国政府:大力支持和推动行业发展,美国尤为重视器官芯片

基于类器官和器官芯片的广泛应用前景和发展潜力,各国政府大力支持和推动行业发展。其中,美国政府尤为重视器官芯片领域的发展,提供了大量研究经费和实际支持。

美国对于器官芯片行业的重要支持

▲ 数据来源:动脉橙数据库,器官芯片网,蛋壳研究院制图

自2011年宣布启动人体芯片(Human-on-Chip)计划起,美国相关政府机构在对于器官芯片领域的研究,不仅投入了大量研究经费,还鼓励支持成立了像国际微生理系统学会(iMPSS)以及IQ联盟(Innovation and Quality Consortium)等在内的相关产业联盟组织,设立多家器官芯片测试中心推进相关行业标准的建立以及积极召开会议论坛加强行业间交流等多种方式,推进器官芯片行业的产业化。

IQ联盟简介及主要成员

IQ MPS作为IQ联盟的附属机构,专门致力于推进微生理系统在科研和制药领域的发展和规范化应用,并为联盟内的跨制药领域协作和数据共享提供交流平台。

▲ 数据来源:各家企业及IQ联盟官网,蛋壳研究院制图

欧盟在近几年也不断增加对人体器官芯片相关研究的支持,无论是在具体的政策落地还是资金支持方面。比如欧洲禁止动物用于化妆品测试等政策的出台,极大地促进了行业对类器官和器官芯片这些可能的动物替代性技术的关注。

资金支持方面,欧盟投资最多的全球性科技开发计划——欧盟第七框架计划(7th Framework Programme,简称FP7,2007年1月1日启动第七个科技框架计划,总预算为505.21亿欧元)就包含器官芯片项目,以及2016年开始的EU-Tox风险项目等也包含支持器官芯片的部分。

我国政府目前则更为重视类器官领域的发展。近两年,随着政府的重视以及资本的关注愈发密集,《人肠癌类器官》、《人肠道类器官》、《人源肺癌类器官培养技术规范》、《皮肤芯片通用技术要求》、《人正常乳腺及乳腺癌类器官制备、冻存、复苏和鉴定操作指南》等团队标准和国家标准草案被陆续推出,大大加速了行业的发展进程。

我国在类器官与器官芯片行业的部分政策、专项支持及标准规范制定情况

▲ 数据来源:动脉橙数据库,蛋壳研究院制图

此外,国内近几年对于实验室自建检测方法(LDT)试点的积极支持,也极大促进了类器官与器官芯片企业将产品应用于临床发展的热情,让企业在早期申报注册产品的过程中能获得一部分现金流收入支持企业更好的生存发展。目前上海、广州等地的部分公立医疗机构已经被列为试点综合类单位。

火热发展背后:新药研发困境、精准医疗时代的到来与国际去动物化产业趋势

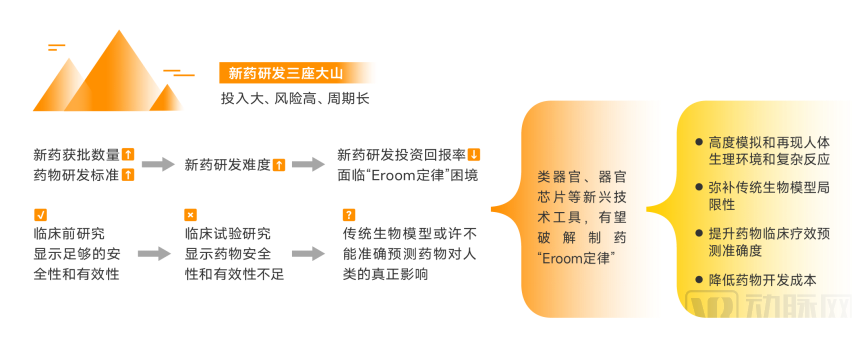

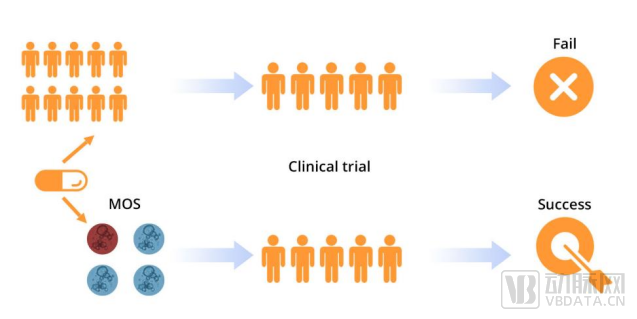

任何一项商业化的技术都伴随着需求诞生,类器官和器官芯片也是如此。破解新药研发当前面临的困境,是促进类器官与器官芯片行业发展的重要动力。

新药研发困境促进类器官与器官芯片行业发展

▲ 数据来源:调研访谈,蛋壳研究院制图

随着更多的新药获批上市,药物研发标准正在被不断提高,造成新药研发难度越来越高,新药研发研发成本越来越高,投资回报率越来越低,加剧新药研发困境。制药界迫切地希望能够找到新的方法、范式和工具来提高新药研发的成功率。

能够高度模拟和再现人体生理环境和复杂反应的类器官与器官芯片等体外仿生模型,成为有望打破制药界困境的新寄托。

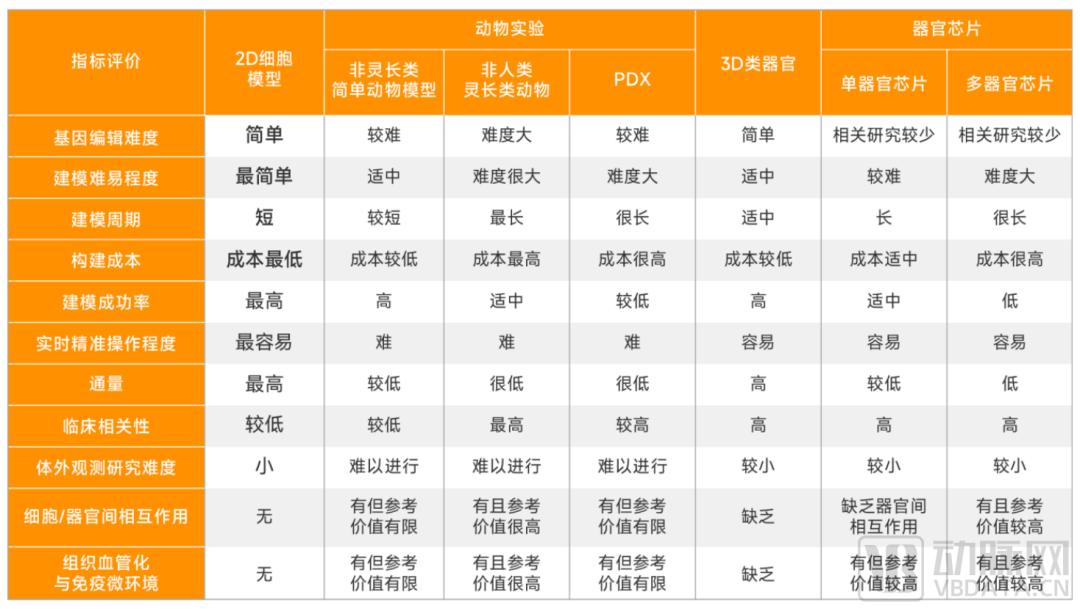

2D细胞、小鼠模型、非人灵长类、类器官、器官芯片应用的优劣势

▲ 数据来源:调研访谈,蛋壳研究院制图

通过利用类器官与器官芯片等体外仿生模型,能有效提升药物临床疗效预测准确度,降低药物开发成本。

传统生物模型、类器官、器官芯片应用的优劣势比较

▲ 数据来源:调研访谈,蛋壳研究院制图

同时,由于技术的不断进步,精准医疗时代的到来以及新药研发日益复杂等原因,市场对类器官和器官芯片等人体高仿生度模型的需求进一步增加,行业迎来蓬勃发展期。

精准医疗是近年来公众关注的焦点。在癌症精准治疗方面,肿瘤类器官的出现为癌症精准医疗创造了新的机遇。

利用肿瘤类器官进行药敏检测,可以精准预测患者对抗癌药物的反应,指导患者避免使用有毒副作用而无效果的药物,选择有效杀伤癌细胞的药物方案,降低患者的耐药风险和肿瘤复发的几率。中国患癌人群基数大,且呈现不断上升的发展趋势,让肿瘤类器官在药敏检测领域有很大的应用前景。

另一方面,对新药研发模型的要求复杂化以及治疗方案的复杂化,也推动类器官与器官芯片行业快速发展。

传统2D细胞模型由于不能模拟进行不同器官细胞间的沟通及微环境层面代谢物、激素以及免疫系统的复杂相互作用,传统动物模型又存在种属差异、对实际人体反应预测能力较差、伦理问题以及成像观察的局限性等不足的问题,一旦涉及到免疫、代谢、感染、CNS、罕见病等非常具有人类特异性的疾病,传统的2D细胞模型和模式动物等传统方案难以进行有效疾病建模。

除了新药研发模型的要求愈发复杂化,治疗方案的复杂化进一步引发对类器官与器官芯片等技术的需求。

十年前,大多数制药企业的管线都以小分子为主,而现在,它们布局了从小分子到大分子,从化药到单抗、双抗、ADC、Protac、多肽、小核酸药、基因治疗、细胞治疗等为代表的创新治疗方案。由于大多创新治疗方案的作用机制多在微环境(也就是细胞间),解决多细胞共培养的问题是必然要求。

最后,国际去动物化发展趋势进一步推动行业快速发展。

随着动物保护力度的加强,目前世界许多国家和地区都已经出台了禁止使用动物进行化妆品检测的法律法规。比如欧盟、挪威、新西兰、以色列、印度都已经全面禁止化妆品动物实验,并对新近做过动物实验的化妆品上市销售予以禁止。

欧洲一些国家甚至已经开始实行禁止利用动物进行实验。中国的化妆品目前也已经逐步去除了强制性动物实验的要求。

综上,技术、政策、市场各方面因素的共同推动造成行业如今领域的繁荣。

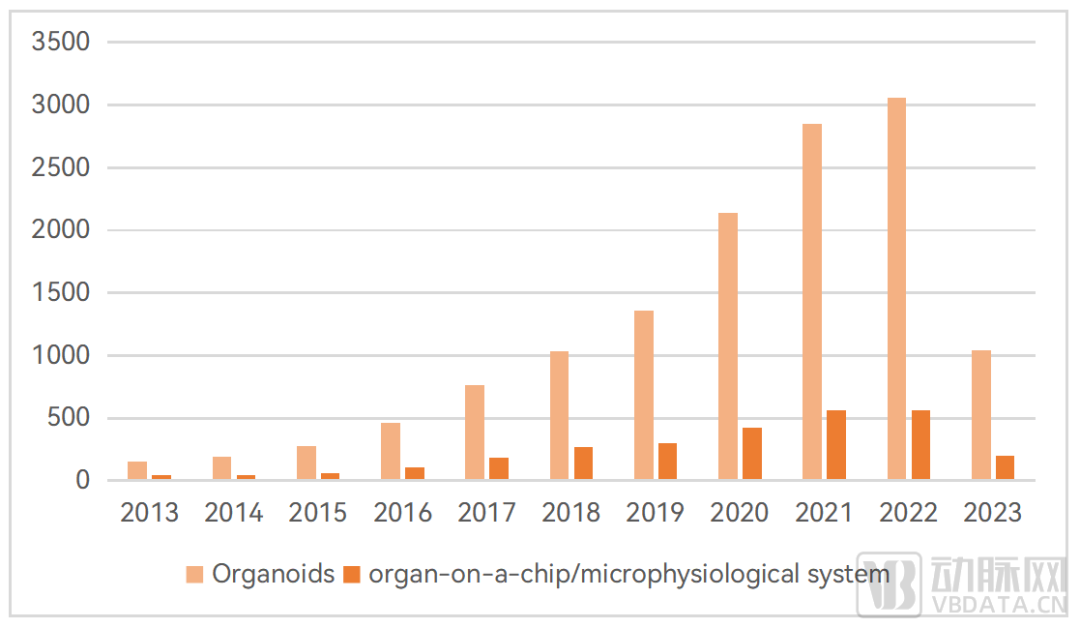

科研方面,类器官和器官芯片相关的科研文献数量快速上升。

近10年全球类器官与器官芯片科研文献发表数量

▲ 数据来源:PubMed数据库,蛋壳研究院制图

据PubMed数据库,涉及类器官与器官芯片技术的相关研究在近10年呈直线上升态势,且不乏多篇CNS等各大顶级期刊文献。基础科学研究方面的研究积累正在进一步加速类器官与器官芯片的产业进程。

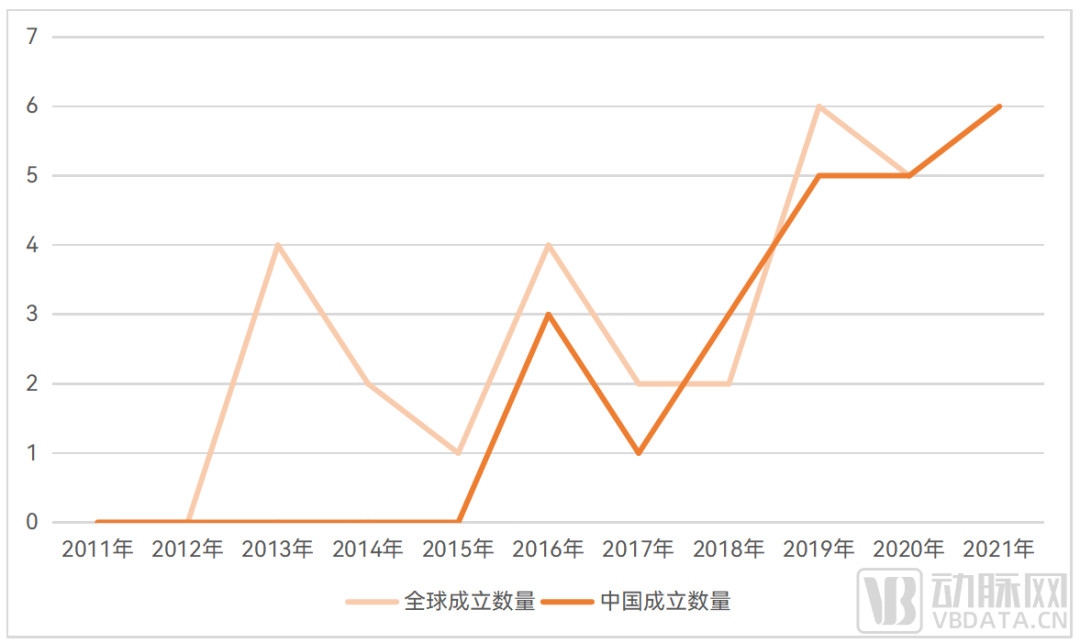

产业方面,多家创新企业相继成立,多家企业通过创新布局入局类器官与器官芯片赛道。据蛋壳研究院不完全统计,全球目前有超过49家企业专门布局类器官与器官芯片赛道。

2011-2021年全球类器官和器官芯片领域企业成立情况

▲ 数据来源:动脉橙数据库,蛋壳研究院制图

拨开类器官与器官芯片的概念“云雾”

在开始全球类器官与器官芯片发展现状的剖析之前,或许我们有必要厘清类器官与器官芯片的概念。

由于类器官与器官芯片尚处于发展早期,此前国内对类器官与器官芯片的界定与理解存在模糊地带。但相关概念的厘清与规范,对行业的有序竞争和良性发展无疑是重要的。

蛋壳研究院在动脉新医药此前采访的基础上,向行业更多专业人士进行了调研,得出以下结论:类器官和器官芯片分属不同的细分领域,但应用场景有相似。

类器官、器官芯片与类器官芯片之间的关系

▲ 数据来源:调研访谈,蛋壳研究院制图

具体来讲,类器官偏向生物学,属于干细胞相关领域,类器官中的干性细胞在培养过程中会向不同类型细胞分化,且分化后的细胞在空间排布、生理功能上与人体器官高度相似,但在可控性、可重复性上具有局限,其复杂程度受细胞分化能力限制。

器官芯片则偏向于生物医学工程,通过微流控等技术的引入,在建模的可控性和标准化上具有优势,可通过共培养技术实现更复杂模型的构建,但往往难以兼具通量、成本和复杂度的要求。

虽然类器官与器官芯片分属不同赛道,但目前国内常常将类器官和器官芯片一并提及甚至混为一谈的现象,原因在于两者同属替代性前沿技术,在应用场景上有一定的结合点,且其应用目的均在于构建体外仿生生理模型以更好地进行疾病和药理研究等。

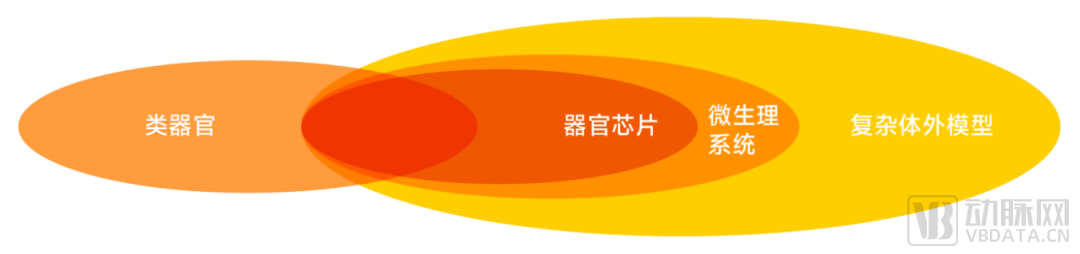

器官芯片和微生理系统 (microphysiological system,MPS) 作为复杂体外模型 (complex in vitro model, CIVM)的子集,通常在文献里是近似的指代。

但多位行业专家一致认同,微生理系统的涵盖范围大于器官芯片。白皮书中对各类体外模型相关定义做了清晰详尽的解释,此处限于篇幅,不再展开。

类器官、器官芯片、微生理系统及复杂体外模型之间的关系

▲ 数据来源:调研访谈,蛋壳研究院制图

类器官与器官芯片行业全球发展现状分析

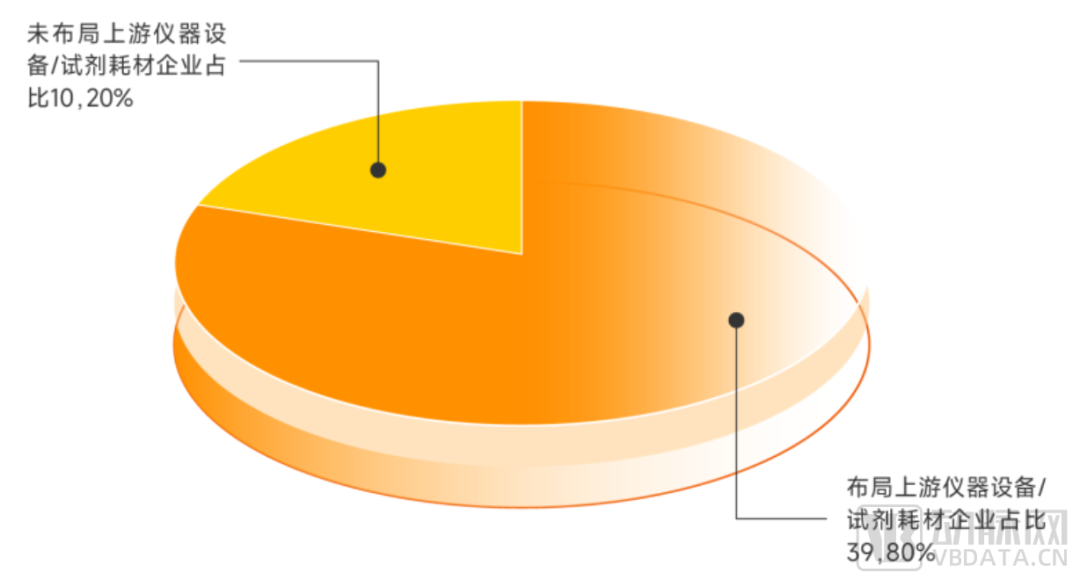

■ 全产业链分析:中下游需求尚未放量,80%企业兼做上游

目前,全球类器官与器官芯片产业链上游主要包括仪器设备研发生产企业、试剂耗材研发生产企业,为行业提供类器官及器官芯片自动化高通量操作仪器、芯片制造、成像设备等仪器设备,以及包括培养板,试剂盒、水凝胶、纳米纤维、基质胶、合成支架、蛋白和专用耗材,微流控芯片及基材等在内的试剂耗材。

中游为提供类器官、器官芯片及配套技术服务的企业。下游主要包括制药和生物技术企业(药企)、CRO、高校及其他科研院所、化妆品行业企业、医院、患者等。

类器官与器官芯片全产业链图谱

▲ 数据来源:各家企业及科研院所官网,蛋壳研究院制图

值得注意的是,由于目前类器官与器官芯片行业尚处于发展早期,中下游需求尚未放量,因此类器官与器官芯片的许多企业某种程度上扮演了部分上游角色,多自行进行类器官及器官芯片自动化、高通量操作仪器以及成像设备的研发。

据蛋壳研究院不完全统计,全球类器官与器官芯片企业布局上游仪器设备或试剂耗材的企业占比高达80%。

全球类器官与器官芯片企业布局上游情况

▲ 数据来源:动脉橙数据库,蛋壳研究院制图

随着行业的进一步发展,中下游需求对于上游仪器设备/试剂耗材的需求总量进一步增加,像伯桢生物这类专门打造相关仪器设备以及研发生产试剂耗材的企业开始出现。

随着未来行业进一步发展以及相关政策和标准落地,行业对于上游的需求放量,会促进更多专业性质的上游企业诞生以及部分类器官和器官芯片企业的业务转型,率先深度布局上游的企业无疑具有先发优势。

■ 行业现状分析:海外发展进度快于国内且表现出明显发展差异

由于国外政策、资金支持更到位,研究开展更早,国外类器官和器官芯片整体产业发展进度快于国内。

从类器官的产业应用来看,国外部分类器官企业已经解决了类器官培养和使用的合规和伦理问题。如Hans Clevers参与创办的类器官技术孵化企业HUB已经搭建了具有一定数量和种类丰富度的类器官模型库,让其中部分的类器官可以被随时调用,进行有目的的扩增和冻存,从而开展针对性的科学研究,或者服务于药企等下游客户。

诸如InSphero、OcellO(已被CrownBio收购)、Cellesce等海外类器官企业已经解决了类器官培养在高通量、可重复性以及手动培养非标准化等方面的一些问题,顺利将其用于药物研发领域,主要客户群体是药企及科研院所。

国内类器官行业发展快速,但在类器官培养质控及样本合规方面的能力有待进一步提升。比如在解决类器官样本合规和伦理方面的工作还不够到位,以及一些类器官库中的模型尚未达到可应用的标准,缺乏相关的质量控制标准。

在器官芯片领域,全球器官芯片核心厂商主要分布在北美及欧洲地区,包括Emulate、TissUse、Hesperos、CN Bio等头部器官芯片企业占据全球超过50%以上的市场份额,国外器官芯片企业目前处于主导地位,我国产业化进程相较落后。

原因在于,器官芯片是一项多学科高度交叉的前沿技术,技术门槛较高。此外,由于处于不同发展阶段国家解决问题的重心不同,相较于欧美,我国器官芯片行业在国内整体缺乏资金和政府系统性组织的支持。

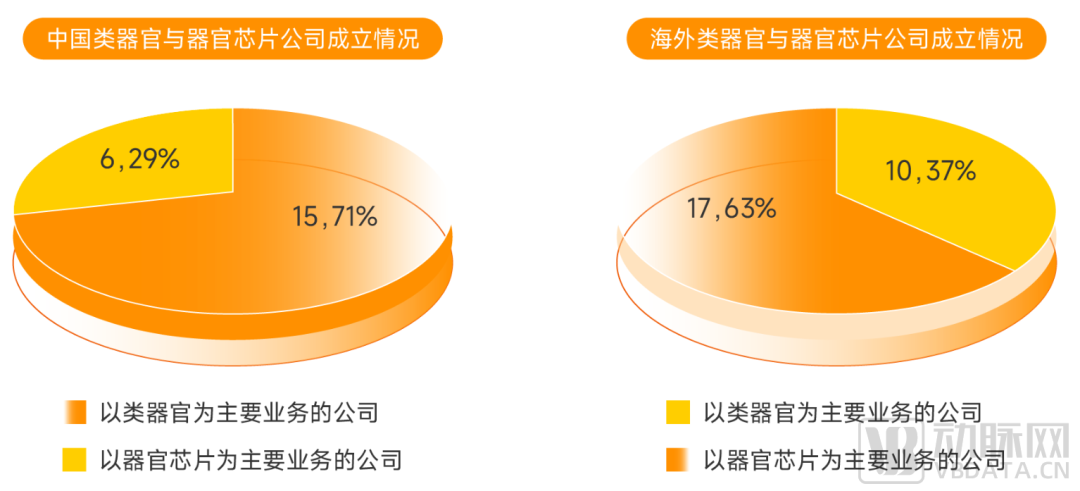

国内产业发展类器官的风头更盛,国外产业器官芯片企业数量占比更大,国内外在类器官与器官芯片领域发展的重心上几乎相反。

据蛋壳研究院不完全统计,目前中国以发展类器官为主要业务的企业占比国内类器官与器官芯片领域企业总量的71%,海外以发展器官芯片为主要业务的企业占比海外类器官与器官芯片领域企业总量的63%。

海内外类器官与器官芯片企业成立差异表现

▲ 数据来源:动脉橙数据库,蛋壳研究院制图

我们认为,导致这个现象发生的的原因主要有两个方面:一是技术积累的基础不同,二是国情不同导致的市场需求发展差异。

首先看类器官领域,“国内产业发展类器官的风头更盛”的背后原因,包括上文已经提及的技术方面的一些问题和阻碍,以及国内监管审批的指导政策不完善。另外,由于不同的国情,将类器官应用于临床端发展癌症精准医疗布局药敏筛查是国内区别于海外的市场需求所在。

中国作为癌症大国,无论是总癌症患者基数还是新发癌症人群都非常庞大,且癌症患者的5年生存率明显低于海外发达国家。而影响患者五年生存率的因素除了治疗手段本身,还有一个非常重要的因素在于早筛早诊。

中国人肿瘤早筛意识薄弱,大部分患者往往在患病且病症非常明显的情况下才进行诊治。由于大量肿瘤患者在患病早期无症状,确诊阶段更多地集中于发病中晚期,因此大部分中国癌症患者一经诊断结果可能就已经发展到了中晚期,此时如果能尽快找出适合患者的给药方案无疑对患者有极大帮助。中国患癌人群基数大且呈现不断上升的发展趋势,让肿瘤类器官在药敏检测领域有很大的应用前景。

除了中国资本市场对于精准医疗市场的期待,海外资本对于类器官企业Xilis的青睐也在一定程度上表明了其对于将肿瘤类器官应用于癌症精准医疗药敏筛查的认可。

Xilis企业MOS平台的优势

▲ 数据来源:Xilis官网

Xilis成立于2019年,目前仅A轮融资总额已经超过了8900万美元,是当下市场中炙手可热的企业新秀。其专有的MicroOrganoSphereTM(MOS)平台是一个可扩展的患者衍生类器官模型药物发现平台。结合AI成像分析工具,Xilis可以基于肿瘤类器官快速准确预测患者治疗反应,帮助临床医生制定有针对性的个体化癌症治疗策略。

当然,海外资本青睐Xilis的原因并不在癌症精准医疗这一个方面,辅助制药企业进行新药开发也是Xilis的重要业务板块,体现了其技术实力。

国外产业器官芯片企业数量占比更大,我们猜测主要原因也包括两方面。

第一方面,在于国外在药物研发方面走得更为前沿,对于器官芯片的市场需求更为迫切。

报告前文提到,制药企业的研发方向在转变,从小分子到大分子,从化药到抗体药、Protac、多肽、小核酸药、基因细胞治疗等,传统生物模型已经不能满足当下药企的研发需求。

另外,鲲石生物创始人尹秀山博士指出,在进行动物实验方面,国外相比国内面临着更大的动物实验伦理方面的压力以及时间成本。

举个例子,涉及基因编辑的相关动物实验需要用到灵长类,但依照目前欧洲的政策环境以及动物资源,做基因编辑相关的动物实验可能需要花4年以上的时间排队等待,还会面临在伦理方面的手续办理上面临较大阻力。相比之下在中国,如果资金资源到位,可能3个月就能直接开始做相关实验。

目前,许多欧洲科研院所做动物实验的量已经急剧下降。部分企业如T-knife Therapeutics已经把动物实验相关的部署完全迁到了美国。

第二方面,在于器官芯片产业在美国起步更早,政府部门对器官芯片相关研究支持力度也更大。

国内目前在器官芯片方面技术方面整体还处于发展早期,掌握器官芯片核心技术的团队较少,大多还在做一些比较简单或个别种类的器官芯片,还有很大的成长空间。

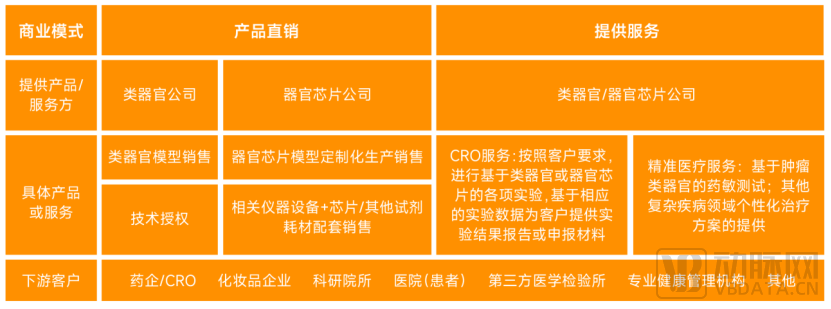

商业化探索现状:以产品直销和提供服务为主,未来发展路径可部分参考CRO

据蛋壳研究院调研访谈,全球类器官与器官芯片行业目前主要有两种商业模式:产品直销和提供服务。具体到类器官和器官芯片行业表现有些许差异。

类器官与器官芯片企业主要商业模式

▲ 数据来源:调研访谈,蛋壳研究院制图

产品直销一般是指类器官或器官芯片企业直接将类器官模型或器官芯片模型以标准化产品的形式提供给客户,根据不同客户的不同要求,具体有多种销售形式。

对于类器官而言,最为主流的产品直销形式是标准类器官模型销售,由类器官企业提供特定种类的类器官给到客户(主要是药企/CRO/化妆品企业以及科研院所等B端客户)以满足客户的研发要求。

不过,精科生物类器官研发总监陆政昊博士指出,“目前这种模式还需要探索,尤其是患者源性类器官,除了考虑监管政策因素,大家其实更看重的是在附加在类器官上的应用价值。因此,类器官企业更多是以技术服务的形式为客户提供特定种类的类器官的研究价值。”

类器官行业的另一种盈利模式是企业以技术授权的形式将技术对外授权从而获得IP授权费,如HUB通过技术授权促进了Epistem、Cellesce、Crown Biosciences等企业的成立和发展。

在器官芯片领域,最为主流的产品直销形式是定制化生产销售,即器官芯片企业按照客户的要求进行定制化的器官芯片设计与生产,并提供相应的设备装置给到客户。另一种盈利模式是企业以器官芯片相关仪器设备+芯片以及其他试剂耗材的形式进行配套销售:企业将操作所需相关设备以销售、租赁或赠送等各种形式给到客户,同时将芯片包括其他试剂耗材销售给客户。

服务模式一般是指类器官或器官芯片企业依托自身的类器官或器官芯片模型直接依据客户需求提供相应的配套服务,主要包括两种服务类型。

其中,CRO服务指类器官或器官芯片企业按照客户要求,进行基于类器官或器官芯片的各项实验,再基于相应的实验数据为客户提供实验结果报告或申报材料。精准医疗服务主要指基于肿瘤类器官的药敏测试,针对有需求的癌症患者提供个性化的用药方案。

值得注意的是,精准医疗服务的渠道和以上几种盈利模型稍有不同,服务的承载主体主要是通过医院、第三方医学检验所或者专业健康管理机构等,因此可以看到很多类器官企业分设第三方医学检验所的布局,如精科生物、科途医学、创芯国际、丹望医疗等。

目前,全球专注于类器官与器官芯片业务的企业目前尚未有一家上市。发展最快的是一家器官芯片企业Emulate,目前融资到了E轮。行业的许多企业,如Epistem、OcellO、TARA Biosystems等目前以被收购的形式实现了下一阶段的发展。那么,类器官与器官芯片行业企业未来可能的发展路径有哪些?

行业未来可能的三条发展路径:精密仪器设备企业、CRO及Biotech

▲ 数据来源:调研访谈,蛋壳研究院制图

对于类器官及器官芯片企业未来的发展路径,一部分行业人士认为,诸如Emulate等在内的企业未来可能逐渐向精密仪器设备企业(设备和试剂是其核心)发展,这从其业务布局就可见一斑。

遍览Emulate的产品线,目前正在开发各种类型的器官芯片。相关产业人士指出,“Emulate为了卖它的设备,所以其器官芯片模型类型越做越丰富。”此外,其近两年人事方面的委任调动也部分反映了这一点。

另一部分行业人士则认为,本质上讲类器官和器官芯片是一种技术平台,主要是为新药研发流程中的某个环节服务,未来发展的主流方向定位应该是CRO。比如,有投资人认为,类器官赛道属于生命科学工具领域的大范畴,未来行业大体的发展逻辑跟CRO行业类似,都有一个挖金矿、卖水人的角色和逻辑。

此外,从蛋壳研究院对多位行业资深人士的调研访谈中,我们还了解到另一种未来可能广泛出现的商业模式,即基于类器官或器官芯片进行新药开发的Biotech企业。由有药物开发能力的团队基于自身在类器官或器官芯片模型构建方面的优势自行进行新药管线的开发。未来发展路径可参考AI+新药领域 “AI Biotech”类型企业的发展模式。

目前主要应用场景分析

目前,类器官与器官芯片行业目前的主要应用场景包括疾病建模、毒性测试、高通量药物筛选、药物评价、药物适应症拓展、癌症精准治疗、再生医学、航天医学等。

类器官与器官芯片目前主要应用场景

▲ 数据来源:调研访谈,蛋壳研究院制图

其中,癌症精准治疗是国内类器官技术应用目前最火热的市场。有从业者向动脉网估计,每年国内类器官精准医疗采集样本已经超过万例。包括南方医院、长海医院、华西医院、复旦大学附属肿瘤医院等医院目前都已经开展了相应的临床研究。

目前,类器官技术已经覆盖的癌种包括肺癌、乳腺癌、胆管癌、胃癌、结直肠癌等20余种类器官,部分肿瘤器官体外培养的成功率高达95%。通过与二代测序结合使用,能够进一步提升肿瘤患者的精准治疗效果。类器官目前以化疗药的敏感性检测为主,伴随着技术进步,未来用于靶向药和免疫治疗也具有很大潜力。

虽然目前将类器官用于药敏测试的市场十分火热,但也有一些发展上的局限性需要客观看待。

一方面在于肿瘤高度异质性导致产品规模化应用困难。在类器官精准医学实验中,每次都需要基于患者和样本情况,做个性化设计,而不同瘤种、不同部位样本、样本中的不同细胞类型,都对应着不同的培养方式和配方。这可能会造成短期内类器官精准医学难以实现产品化,市场规模提升较慢。

此外,有企业指出,“即便完成了技术和工业化的迭代,真正有需求也有机会通过类器官精准医疗来获益的肿瘤患者,在存量和增量人群中的比重也相对有限。”

另外,肿瘤的异质性还体现在空间异质性上。“用于培养类器官的肿瘤组织是否能够包含所有病灶,会直接影响药物筛选的准确性。目前,类器官还需要解决如何更准确地反应临床异质性及肿瘤微环境对药物影响的关键问题,才能真正实现精准指导患者用药意义。”朴衡科技创始人宋光启博士此前就职于复旦大学附属中山医院,深谙产品在临床应用的痛点。

类器官与器官芯片行业现存挑战、机遇与产业趋势

▲ 数据来源:调研访谈,蛋壳研究院制图

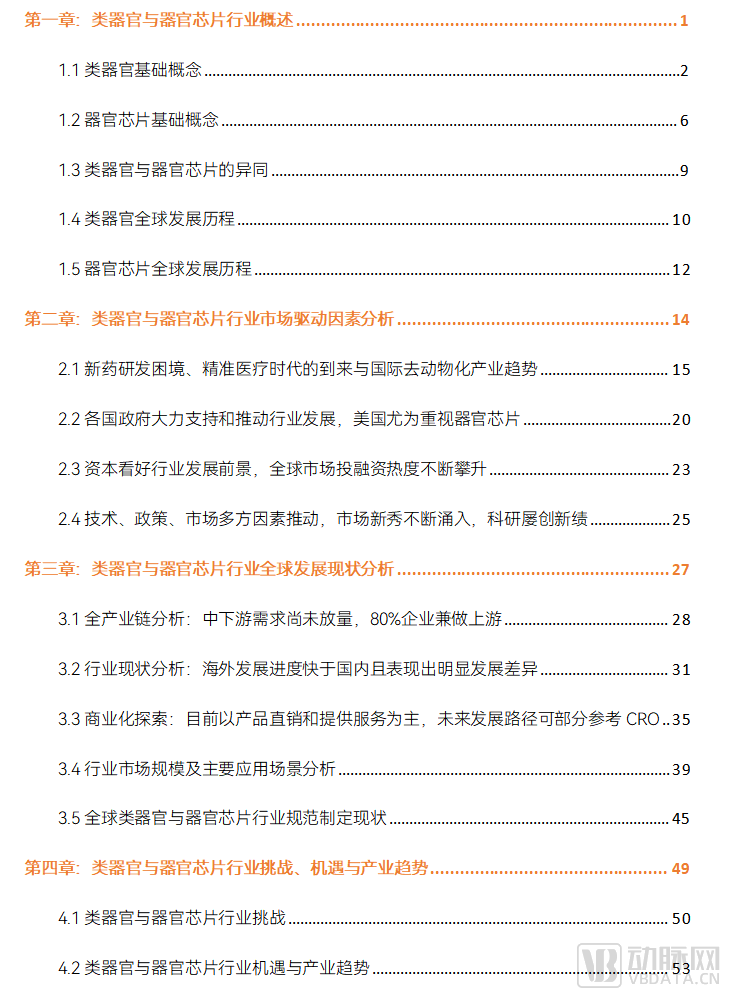

以上为报告主要内容节选,报告完整框架如下:

- Previous article:NASH药物沙龙成功举办

- next:朴衡科技发声未来医疗100强|类器官与器官芯片行业白皮书